In Evidenza

Grillo si prende la scena al vertice con Draghi ma qualunque sia la scelta sarà dolorosa per il M5S

In Evidenza

L’Ema blocca un medicinale contro l’Alzheimer

In Evidenza

Preoccupa il virus Oropouche, primi 2 morti in Brasile

Economia

Bollette più chiare, in arrivo dal prossimo anno

-

Cronache5 anni fa

Cronache5 anni faVideo hard di una ragazzina di Avellino diffuso in rete, la polizia ha già denunciato tre minorenni ma “il giro è molto più largo”

-

Cronache5 anni fa

Cronache5 anni faMorta a 24 anni dopo aver assunto per 2 mesi integratori. Gli esperti accusano Herbalife

-

Cronache5 anni fa

Cronache5 anni faMattarella “revoca” la concessione ai Benetton che pagano i giornali per nascondere la notizia

-

Cronache6 anni fa

Cronache6 anni faL’orrore dei video della decapitazione delle due ragazze scandinave in Marocco, i 4 arrestati avevano giurato fedeltà all’Isis

-

Cronache6 anni fa

Cronache6 anni faOrrore in Marocco, il video della decapitazione di due giovani turiste scandinave a pochi chilometri da Marrakech pubblicato su Facebook: presi alcuni terroristi

-

Cronache4 anni fa

Cronache4 anni faBoss di mafia liberi, Maresca minacciato: è finito tutto, sono stato lasciato solo, non ci sto più, vado a casa

-

Cronache5 anni fa

Cronache5 anni faAlessandro Bologna alias Franchino il criminale, il boxer che fornisce ai ragazzi le “istruzioni” anti bulli

-

Cronache4 anni fa

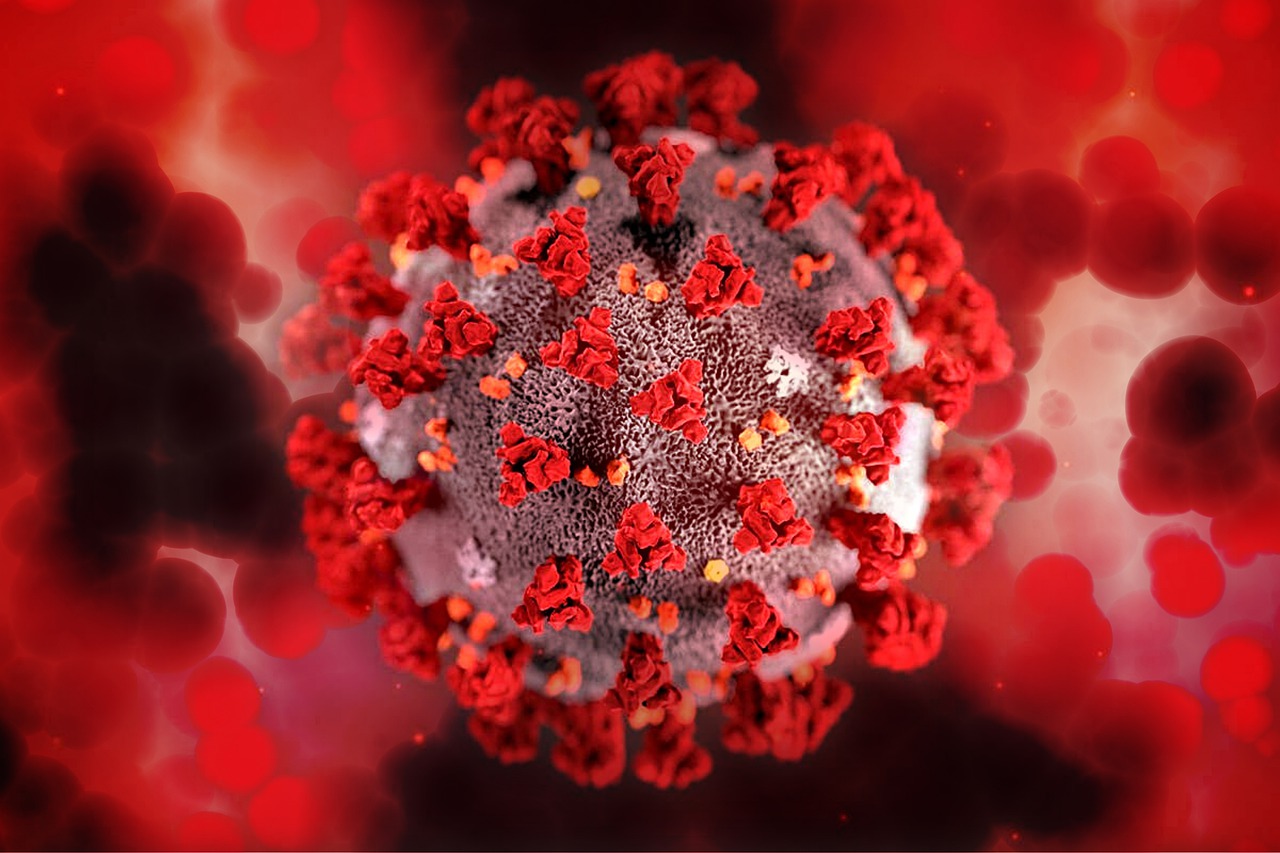

Cronache4 anni faCoronavirus, dopo Zagaria anche Cutolo tornerà a casa sua ad Ottaviano: hanno paura possa contagiarsi